一、什么是公益捐赠

《中华人民共和国个人所得税法》第六条:个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,是指个人将其所得通过中国境内的公益性社会组织、国家机关向教育、扶贫、济困等公益慈善事业的捐赠。

二、个人公益性捐赠金额的确认

《财政部 税务总局关于公益慈善事业捐赠个人所得税政策的公告》(财政部 税务总局公告2019年第99号)第二条规定。个人发生的公益捐赠支出金额,按照以下规定确定:

1.捐赠货币性资产的,按照实际捐赠金额确定;

2.捐赠股权、房产的,按照个人持有股权、房产的财产原值确定;

3.捐赠除股权、房产以外的其他非货币性资产的,按照非货币性资产的市场价格确定。

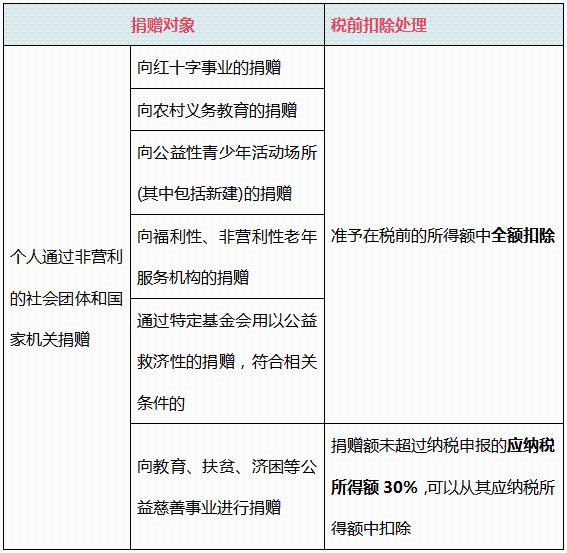

三、公益性捐赠税前扣除标准

(一)按比例限额扣除

《中华人民共和国个人所得税法》第六条第三款规定,个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

(二)按全额据实扣除(向红十字事业捐赠可享受)

自然人通过非营利的社会团体和国家机关向农村义务教育、红十字会、公益性青少年活动场所等的捐赠,允许在个人所得税前全额扣除。

财政部、国家税务总局《关于企业等社会力量向红十字事业捐赠有关所得税政策问题的通知》(2000年7月12财税〔2000〕30号)各省、自治区、直辖市和计划单列市财政厅(局)、国家税务局、地方税务局:根据国务院决定精神,为支持红十字事业的发展,现对企业等社会力量向红十字事业捐赠的有关所得税政策问题通知如下:企业、事业单位、社会团体和个人等社会力量,通过非营利性的社会团体和国家机关(包括中国红十字会)向红十字事业的捐赠,在计算缴纳个人所得税时准予全额扣除。本通知自2000年1月1日起执行。

四、应纳税所得额的计算

《中华人民共和国个人所得税法》第六条:应纳税所得额的计算:

(一)居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

(二)非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。

(三)经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。

(四)财产租赁所得,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

(五)财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。

(六)利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

应纳税所得额的计算:个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

五、居民个人所得税的计算

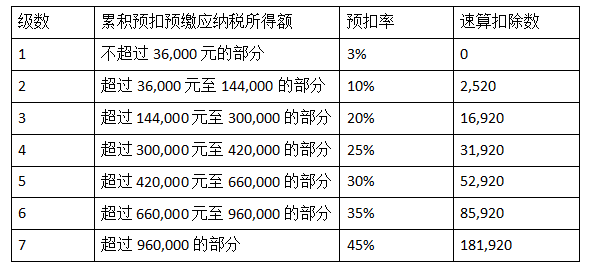

根据自2019年1月1日起实施的新个税法,居民个人工资薪金采取累计预扣法。具体为:居民个人工资薪金累计收入扣减累计免税收入、减除费用、专项扣除、专项附加扣除、依法确定的其他扣除后,其应纳税所得额按照7级超额累进税率计税。

个人所得税预扣率表(综合所得适用)

六、非居民个人所得税的计算

个人独资企业、合伙企业发生的公益捐赠,个人投资者可按照公益捐赠年度的所得分配比例(个人独资企业分配比例为百分之百),计算归属于个人的公益捐赠额,由个人按照未超过其申报的经营所得的应纳税所得额30%扣除(通过红十字会捐赠可全额扣除)。

以下是济南市红十字会公益捐赠链接(官方微信公众号),期待您的支持!

https://mp.weixin.qq.com/s/trPxgJm0kVSjWpW74QfenQ