一、一般规定(以12%为限扣除)

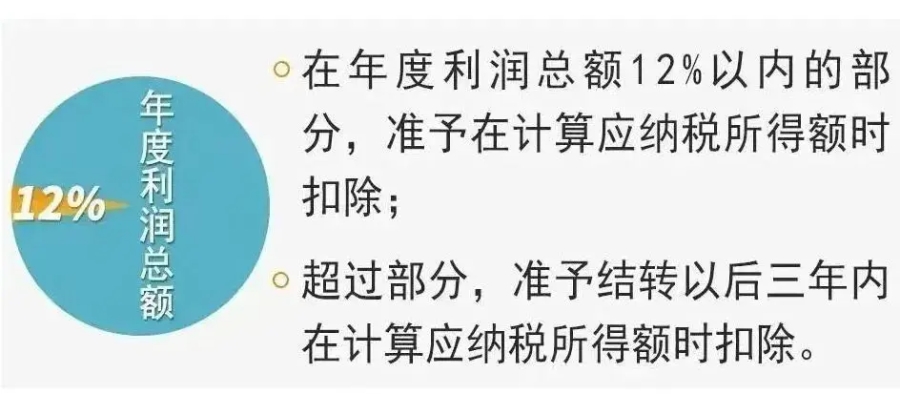

根据《中华人民共和国企业所得税法》及其实施条例,以及《财政部、国家税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税[2018]15号文)的规定,企业用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。(年度利润总额,是指企业依照国家统一会计制度的规定计算的年度会计利润。)

如果实际捐赠额≤公益性捐赠扣除限额,按照实际捐赠额进行税前扣除;

如果实际捐赠额>公益性捐赠扣除限额,按照公益性捐赠扣除限额进行税前扣除。剩余部分结转后三年内可扣除。

二、特殊规定(全额扣除)

1.自2019年1月1日至2025年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在税应纳税所得额时据实扣除。

企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公益性捐赠支出年度扣除限额时,符合上述条件的扶贫捐赠支出不计算在内。

2.特定赛事捐赠。如企业、社会组织和团体赞助、捐赠北京2022年冬奥会、冬残奥会、测试赛的资金、物资、服务支出,在计算企业应纳税所得额时予以全额扣除。

三、公益性捐赠支出金额确认

《财政部 税务总局关于通过公益性群众团体的公益性捐赠税前扣除有关事项的公告》(财政部 税务总局公告2021年第20号)规定:公益性群众团体、公益性社会组织、县级以上人民政府及其部门等国家机关在接受企业或个人捐赠时,按以下原则确认捐赠额:

1.接受的货币性资产捐赠,以实际收到的金额确认捐赠额;

2.接受的非货币性资产捐赠,以其公允价值确认捐赠额。捐赠方在向公益性群众团体捐赠时,应当提供注明捐赠非货币性资产公允价值的证明;不能提供证明的,接受捐赠方不得向其开具捐赠票据。

四、企业捐赠实物时需要缴纳增值税吗

前面所说的税前扣除,指的是所得税的缴纳方面。但实物的捐赠还涉及增值税的问题。

企业捐赠实物物资时,增值税的处理需要根据具体情形判断是否视同销售纳税。

(一)基本原则:视同销售缴纳增值税

根据《增值税暂行条例实施细则》第四条,企业将自产、委托加工或购进的货物无偿捐赠给其他单位或个人,视同销售货物,需按公允价值计算缴纳增值税,包括自产、外购、委托加工的所有货物(如食品、药品、设备等)。

(二)例外情形:特定捐赠可免征增值税

1.扶贫捐赠。2019年1月1日至2025年12月31日,通过公益性社会组织或县级以上政府捐赠货物用于目标脱贫地区的扶贫项目免征增值税,但需留存捐赠票据、扶贫协议、接收单位证明等证明材料。

2.其他特殊政策。如国家针对重大自然灾害(如地震、洪灾)临时发布的免税政策,需关注最新文件。

(三)进项税额处理(案例篇有案例说明)

对于企业捐赠的外购、自产、委托加工货物:

(1)正常情况:视同销售,销项税额按公允价值计算,进项税额无需转出(可抵扣);

(2)免税情况:若捐赠适用免税政策,对应的进项税额不得抵扣(需做进项转出)。

建议企业捐赠前与税务机关或专业税务顾问沟通,确保税务处理合规。